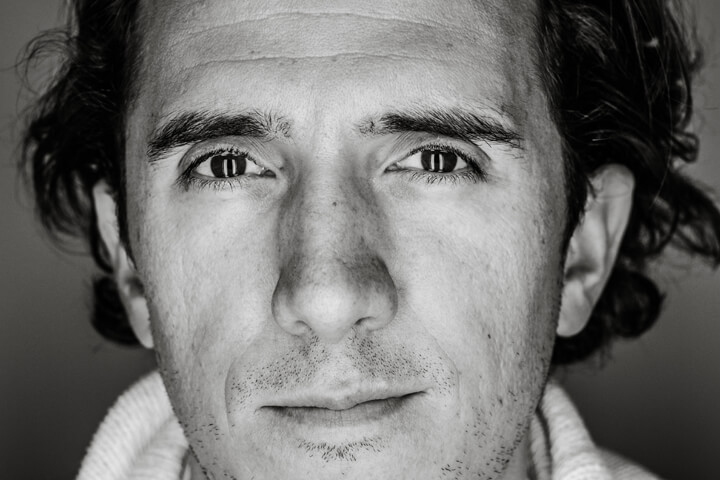

Cédric Köhler im VC-Interview

“Im Endeffekt ist Venture Capital etwas Religiöses”

Creathor Venture investiert seit Jahren in junge Unternehmen. 220 Millionen Euro sind in den vier Funds des Kapitalgebers, der meist zwischen 500.000 Euro und 2 Millionen Euro pro Finanzierungsrunde investiert, versammelt. Im Portfolio des VCs sind unter anderem iFunded, HappyCar und Klara. Im VC-Interview mit deutsche-startups.de spricht Cédric Köhler, Managing Partner bei Creathor Venture, über Geld, den besten Fußballverein der Welt und Gold.

Reden wir über Geld. Was genau reizt Dich daran, Geld in Unternehmen zu investieren?

Es ist toll zu sehen, wenn sich ein kleines Start-up dank unserer Unterstützung zu einem erfolgreichen Unternehmen mit 50, 100 oder noch mehr Mitarbeitern entwickelt. Das ist ein sehr befriedigendes Gefühl. Und seien wir ehrlich: Es schadet nicht, dass wir und die Gründer dabei auch gutes Geld verdienen.

Wie wird man eigentlich Venture-Capital-Geber – wie bist Du Venture-Capital-Geber geworden?

Viele Kollegen haben selbst mal gegründet und sind so das erste Mal mit Venture Capital in Berührung gekommen. Dann gibt es noch die, die eher einen Hintergrund im Finanz- oder Beratungswesen mitbringen. Ich selbst habe das VC-Thema „vererbt“ bekommen. Mein Vater ist seit 1984 im Venture Capital aktiv. Daher kannte ich das facettenreiche Geschäft von klein auf. Studienbegleitend habe ich um die Jahrtausendwende bei der Technologieholding gearbeitet. Bei Creathor bin ich dann nach ein paar Jahren Beratung 2007 eingestiegen.

In der VC-Welt wird oftmals mit Millionenbeträgen hantiert, wird Dir da nicht manchmal mulmig zumute – bei diesen Summen?

Da ich nun schon einige Jahre in der VC-Welt auf dem Buckel habe, nein. Wichtig ist aber, nie den Bezug zu den Beträgen und Relationen zu verlieren, denn die investierten Summen sind natürlich enorm viel Geld. Um den Blick dafür zu schärfen, hilft es mir, mich regelmäßig für kürzere Phasen komplett von der Arbeit zu lösen – sei es beim Bergsteigen in den Alpen, beim Familienurlaub ohne Smartphone und Laptop oder im Fanblock des besten Fußballvereins der Welt.

Was sollte jeder Gründer über Euch – als VC – wissen – wie etwa grenzt Ihr Euch von anderen Investoren ab?

Da bei Creathor – anders als bei den allermeisten anderen Fonds – circa30 % der Fondssumme von uns selbst stammt, glauben wir, dass das viel bemühte Schlagwort vom „alignment of interests“ bei uns mehr bedeutet als bei anderen. Und wir haben eine Erfolgsbilanz, die bis in die 80er Jahre zurückreicht. Damit gehen natürlich enorm viele Erfahrungen und auch Kontakte einher, die für Startups Gold wert sein können.

Wie entscheidet Ihr, ob Ihr in ein Start-up investiert: Bauchgefühl, Daten, Beides oder was ganz anderes?

Der Entscheidungsprozess ist heutzutage viel datengetriebener als noch vor 5 Jahren. Wir versuchen möglichst viel über die zum Einsatz kommende Technologie, den Markt, Wettbewerber, die Gründer etc. herauszufinden. Dabei spielen auch Reference Calls eine große Rolle. Aber wenn am Ende das Bauchgefühl bei mehr als einem Partner „nein“ sagt, machen wir es nicht. Damit lagen wir bisher fast nie falsch. Im Endeffekt ist VC etwas Religiöses: Glaubt man an das ganzheitliche Konzept oder nicht? Die Antwort erhält man erst nach einigen Jahren vom Markt.

Welche Unterstützung bietet Ihr – neben Geld?

Wir verstehen uns als sehr aktiver und engagierter Partner. Wir stehen unseren Portfolio-Unternehmen mit dem Knowhow und einem Netzwerk aus über 30 Jahren im Venture-Capital-Bereich zur Seite. Mit 10 Investment Professionals haben wir für unsere Portfoliogesellschaften genügend Ressourcen, diese bei der Unternehmensentwicklung tatkräftig zu unterstützen. Bei fast allen Portfoliogesellschaften sind wir der aktivste Investor, was die Gründer sehr schätzen.

Nicht jedes Start-up läuft rund, nicht jedes wird ein Erfolg. Was macht Ihr, wenn eine Eurer Beteiligungen in Schieflage gerät?

Zunächst einmal erwarten wir von den Gründern, dass sie uns so früh wie möglich ins Boot holen bei sich abzeichnenden Problemen. Dann schauen wir gemeinsam nach einer Lösung. Und seien wir ehrlich: Ich habe noch kein Startup gesehen, bei dem es immer nur nach Plan lief. Viele unserer Portfolio-Unternehmen durchlaufen während ihres Wachstums existenzielle Krisen bis hin zu „Nahtoderfahrungen“. Aber wenn es wirklich brenzlig wird, sind wir erfahren genug, nicht in Panik zu verfallen. Die große Frage, die sich bei existenziellen Krisen und Liquiditätsengpässen immer wieder stellt, ist: Investiere ich noch ein letztes Mal, weil ich damit den langersehnten positiven Wendepunkt herbeiführen kann? Oder werfe ich damit nur gutes Geld schlecht investiertem hinterher?

Und woran merkt Ihr, dass Ihr bei einem Start-up die endgültige Reißleine ziehen müsst?

Zum Beispiel, weil aus irgendwelchen Gründen das gegenseitige Vertrauen nicht mehr vorhanden ist oder das Startup rechts und links von Wettbewerbern überholt wird. Dann überlegen wir gemeinsam mit den Gründern und den Co-Investoren, wie wir das Kapitel am elegantesten beenden können. Das passiert, aber zum Glück eher selten. Schwieriger ist es, wenn die beteiligten Parteien plötzlich in unterschiedliche Richtungen laufen wollen. Wir haben hierfür intern ein ausführliches Dashboard Monitoring aufgebaut, um sicherzugehen, dass solche Entwicklungen frühzeitig erkannt werden.

Wie wichtig und bindend ist ein Businessplan?

Jeder Gründer und VC weiß, dass ein Businessplan mit einer Wahrscheinlichkeit von 100 % nicht in Erfüllung gehen wird. Dennoch ist er sehr wichtig. Dem Plan unterliegen Annahmen, wie der Markt auf das neue Angebot reagiert und wie man dadurch ein profitables und nachhaltiges Geschäft aufbauen kann. Wichtig sind hier zwei Dimensionen. Erstens: Wie ist die Mittelverwendung in der unmittelbaren Zukunft, also in den nächsten 6 bis 12 Monaten? Zweitens: Wie wird sich der adressierte Markt in den nächsten 5 bis 10 Jahren entwickeln? Das ist ein langer Zeithorizont, und die kurzfristige Mittelverwendung muss sich darin widerspiegeln. So sehen wir, wo die Reise hingehen soll und ob für uns genug Potential in der Idee steckt. Alles, was dazwischenliegt, passiert ja eh nie wie im Businessplan durchgerechnet.

Was ist wichtiger: Das Team oder die Idee?

Das eine geht nicht ohne das andere. Aber wenn ich mich entscheiden müsste, würde ich ein exzellentes Team höher bewerten als eine exzellente Idee. Denn die beste Idee nutzt dir wenig, wenn du nicht das passende Team dafür hast. Ein super Team kann aber aus einer mittelmäßigen Idee sehr viel machen – was nicht heißt, dass wir in mittelmäßige Ideen investieren. Aber wir schauen uns die Mannschaft hinter dem Startup schon sehr genau an, bevor wir investieren. Die Team-Chemie muss dabei nicht nur zwischen den Gründern stimmen, sondern auch zwischen den Gründern und uns. Ich möchte auch nach etwas klareren Worten im Aufsichtsratsmeeting mit den Gründern noch ein Bierchen trinken können. Und wir bewerten, wie die Gründer auf andere wirken. Denn wenn ein Startup groß und erfolgreich werden will, muss es im Laufe der Zeit etliche Leute – Top-Leute – einstellen. Wenn wir denken, dass Top-Leute ein Problem damit haben, für die Gründer zu arbeiten, wird es schwierig.

Wie sieht das ideale Gründerteam aus bzw. gibt es überhaupt das ideale Gründerteam?

Mir ist das ideale Gründerteam noch nicht begegnet. Mir ist aber auch noch nicht der ideale Venture Capitalist begegnet. Weder die eine noch die andere Seite ist vor Fehlern gefeit.

Gebt Ihr uns einen Einblick in Euer Anti-Portfolio – bei welchen, jetzt erfolgreichen, Firmen seid Ihr leider nicht eingestiegen?

Ich selber habe CaptainTrain 2011 abgesagt, ohne die Gründer getroffen zu haben – Exit 2016 für 189 Millionen Dollar. Zwei Kollegen haben 2008 die Gründer von Soundcloud getroffen, aber nicht die Vision der Gründer geteilt. Bei dem buchhalterischen Unternehmenswert hätte man hier durch Secondaries ein tolles Multiple erzielen können.

Kennen Sie schon unseren #StartupTicker? Der #StartupTicker berichtet tagtäglich blitzschnell über die deutsche Start-up-Szene. Schneller geht nicht!