Naht das Ende des Lastschriftverfahrens für Onlinedienstleister?

Naht das Ende des Lastschriftverfahrens für Onlinedienstleister? – Gastbeitrag von Konstantin Bertram und Marco Köhler: Zeit zu handeln! Ab Februar 2014 gelten in Deutschland und der gesamten europäischen Union die SEPA-Zahlungsverfahren. Diese werden die bisherigen Zahlungsmöglichkeiten (z.B. Überweisungen, Einziehungsermächtigungsverfahren und Abbuchungsverfahren) im Inland ersetzen bzw. modifizieren.

Dadurch sollen grenzüberschreitende Zahlungen erleichtert werden, indem einheitliche technische und formelle Voraussetzungen für ganz Europa eingeführt werden. Dort enden dann aber auch die guten Nachrichten für Unternehmen. Vor allem kommen auf sie enorme zusätzliche Pflichten und technischer Aufwand zu. Da verwundert es nicht, dass die Unsicherheit – gerade unter den Onlinedienstleistern – groß ist. „Was muss ich bei künftigen Lastschriften beachten?“, „Gelten die bereits erteilten Einzugsermächtigungen fort?“, „Was ist ein „SEPA-Mandat“?“ und „Muss eine Lastschriftermächtigung künftig schriftlich (papiergebunden) erteilt werden?“ sind nur einige Fragen, die sich zahlreiche Onlinedienstleister stellen müssen.

Insbesondere die Frage danach, ob SEPA-Lastschriftermächtigungen von Endkunden handschriftlich unterzeichnet werden müssen, hat in den letzten Monaten für rege Diskussionen bei Unternehmen, Banken und in der Politik gesorgt. Die Tatsache, dass es hierzu – unter Laien und Experten gleichermaßen – ganz unterschiedliche Auffassungen gibt, verstärkt die allgemeine Verwirrung noch.

Nachfolgend wird auf die Neuerungen, die Onlinedienstleister im Zahlungsverkehr mit Verbrauchern (B2C-Bereich) künftig beachten müssen, eingegangen und die Frage nach den formellen Anforderungen an eine SEPA-Lastschriftermächtigung beantwortet.

SEPA – Was ist das eigentlich?

Der einheitliche Euro-Zahlungsverkehrsraum (engl. „Single Euro Payments Area“; kurz: SEPA) bezeichnet im Bankwesen das Ziel eines europaweit einheitlichen Zahlungsraums für Transaktionen in Euro. In diesem Euro-Zahlungsraum sollen Mechanismen weitgehend so vereinheitlicht werden, dass keine Unterschiede mehr zwischen nationalen und grenzüberschreitenden Zahlungen bestehen.

Durch die sog. „SEPA-Migrationsverordnung“ werden diese Mechanismen deutlich ausgeweitet. So werden ab 1. Februar 2014 die bisherigen Zahlungsmöglichkeiten (z.B. das Einziehungsermächtigungsverfahren und das Abbuchungsverfahren) im Inland durch „einheitliche“ Verfahren ersetzt. Neben dem sog. SEPA-Firmenlastschriftverfahren wird u.a. das im B2C-Bereich relevante SEPA-Basislastschriftverfahren das bekannte deutsche Modell ersetzen. Der Vollständigkeit halber sei erwähnt, dass für das elektronische Lastschriftverfahren (ELV) – also die Kartenzahlung mit Unterschrift – besondere Übergangsvorschriften bis 2016 gelten.

Im Hinblick auf das sog. SEPA-Basislastschriftverfahren ist nicht nur auf die Erteilung eines SEPA-konformen Mandats („SEPA-Mandat“) zu achten. Die Unternehmen treffen nun auch zusätzliche Informationspflichten gegenüber ihren Kunden. So sieht das SEPA-Basislastschriftverfahren eine sog. Pre-Notification vor jeder Abbuchung vor. Demnach müssen jegliche Lastschriftabbuchungen dem Kontoinhaber 14 Tage vor der jeweiligen Abbuchung mit dem genauen Abbuchungstermin und Betrag (z.B. per E-Mail) angekündigt werden. Zwar ist es theoretisch möglich bei gleichen monatlichen Beträgen den Kunden einmal (z.B. am Anfang des Jahres) entsprechend zu informieren. Bei unterschiedlichen Monatsbeträgen scheidet diese Option jedoch offensichtlich aus. Die Pre-Notification dürfte daher einen enormen organisatorischen Aufwand für Onlinedienstleister verursachen. Dieser wird noch dadurch erhöht, dass bei Auseinanderfallen von Kunde und Kontoinhaber immer der Kontoinhaber Ansprechpartner des Dienstleisters ist. Nur hilfsweise soll der Kunde selbst im Rahmen der Pre-Notification kontaktiert werden, z.B. dann wenn der Kontoinhaber nicht erreichbar ist oder dieser den Kunden als Ansprechpartner ausdrücklich benennt. Zudem benötigt jedes Unternehmen für Buchungen nun eine eigene Gläubiger-Identifikationsnummer, die in Deutschland bei der Deutschen Bundesbank beantragt werden muss.

Auch gegenüber den Banken müssen Unternehmen neue Regelungen beachten. So ändern sich bspw. die relevanten Kontodaten der Kunden. Maßgeblich ist künftig allein die IBAN-Nummer, die sich in Deutschland aus der Bankleitzahl und der bisherigen Kontonummer des Kunden – getrennt durch Nullen und unter Voranstellung des Kürzels „DE“ – zusammensetzt. Weiterhin können Unternehmen Lastschriften nicht mehr nach Belieben bei den Banken einreichen und mit einer Buchung am nächsten Tag rechnen. Bei erstmaligen Lastschriften sind sie dann verpflichtet, die Bank fünf Tage vor der geplanten Abbuchung zu informieren. Nachfolgende Lastschriften müssen dann immerhin noch zwei Tage vor Abbuchung bei der Bank eingereicht werden. Auch wird es technische Format-Änderungen wie z.B. die Verwendung des XML-Datenformats nach ISO 20022 geben, sodass Unternehmen ihre Systeme entsprechend anpassen müssen.

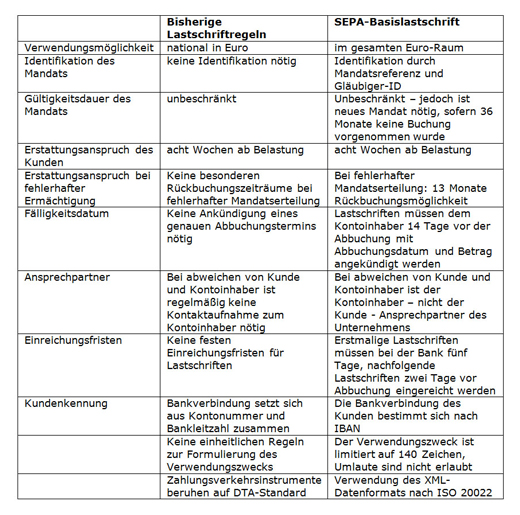

Hier noch einmal die wichtigsten Neuerungen der SEPA-Basislastschrift auf einen Blick:

SEPA-Lastschrift nur mit Unterschrift?

Die Deutsche Kreditwirtschaft, also die Interessenvertretung der deutschen Kreditinstitute, hat immer wieder betont, dass der rechtliche Rahmen für SEPA-Lastschriften eine Unterschrift erfordern würde. Onlineanbieter würden in diesem Fall eines der attraktivsten Zahlungsverfahren in Deutschland verlieren. Für diese ist es aber völlig impraktikabel einem Kunden ein Lastschriftformular zuzuschicken und zur Rücksendung eines unterschriebenen SEPA-Mandats aufzufordern.

Die Materialien aus dem deutschen Gesetzgebungsverfahren kritisieren die starre Haltung der Kreditwirtschaft und betonen, dass weder durch die „SEPA-Migrationsverordnung“ noch durch die deutsche Gesetzeslage (einschließlich dem SEPA-Begleitgesetz) bestimmte Anforderungen an die Form der SEPA-Basismandatserteilung vorgesehen sind. In der Beschlussempfehlung des Finanzausschusses (BT-Drucksache 17/11395) stellte dieser weiterhin klar, dass nach der Gesetzeslage weiterhin wirksame Lastschriftmandate im Internet erteilt werden können.

Die Gültigkeit eines SEPA-Lastschriftmandats bestimmt sich somit letztlich allein nach den vertraglichen Vereinbarungen zwischen den Banken und den Onlinedienstleistern bzw. zwischen Banken und Endkunden. Die Banken-AGB sehen dafür regelmäßig „nur“ die Schriftform vor. Die Anforderungen, die an die vereinbarte (sog. gewillkürte) Schriftform zu stellen sind, bestimmten sich nach § 127 Bürgerliches Gesetzbuch (BGB). Nach § 127 Abs. 2 BGB genügt im Zweifel zur Wahrung der Schriftform die telekommunikative Übermittlung. Diese wiederum erfordert mindestens die Einhaltung der Textform des § 126b BGB. Verständlich ausgedrückt heiß das, dass ein mittels Onlineformular erteiltes Lastschriftmandat im Zweifel den Anforderungen an die Schriftform genügen müsste.

Auch die Deutsche Kreditwirtschaft rückt in ihren aktuellen Implementierungsfragen von ihrer starren Haltung ab und verweist ebenfalls auf § 127 BGB. Zwar betont die Deutsche Kreditwirtschaft, dass die telekommunikative Übermittlung unter Einhaltung der Textform mit rechtlichen Risiken behaftet ist. Diese Bedenken teilt der Gesetzgeber jedoch nicht, wie aus der Beschlussempfehlung des Finanzausschusses hervorgeht.

Auf telefonische Anfrage teilte die Deutsche Kreditwirtschaft zudem mit, dass in jedem Fall sicherzustellen sei, dass ein Mandat sowohl den vertraglichen Formanforderungen entspricht als auch zur Beweisführung im Streitfall geeignet ist. Ob dafür eine Unterschrift des Kunden zwingend notwendig sein soll, blieb offen.

Unseres Erachtens werden, wenn mit der Bank (in den AGB und/oder Inkassovereinbarungen) nicht ausdrücklich etwas anderes vereinbart wurde, SEPA-Basismandate grundsätzlich auch online erteilt werden können.

Das heißt jedoch nicht, dass Onlinedienstleister einfach wie gewohnt fortfahren können. Sie müssen zunächst sicherstellen, dass die Erteilung eines SEPA-Basismandats durch einen Kunden jederzeit gegenüber der Bank nachweisbar ist. Dazu bietet sich beispielsweise ein den Anforderungen der SEPA-Migrationsrichtlinie entsprechendes Onlineformular an. Wichtig ist in jedem Fall, dass der Onlinedienstleister jederzeit die Lastschriftermächtigung nachweisen kann. Dazu sollten Onlinedienstleister Systeme bzw. Abläufe vorsehen, die eine sichere Authentifizierung erlauben. Neben den jetzt schon etablierten Ident-Verfahren ist z.B. auch die Einbeziehung des „neuen“ Personalausweises als Identitätsnachweis denkbar. Zudem müssen die folgenden zwingenden inhaltlichen Anforderungen bei jeder Lastschriftermächtigung erfüllt sein.

- Gläubiger-ID (ist bei der Deutschen Bundesbank zu beantragen)

- Kennzeichnung, ob es sich um eine einmalige oder wiederkehrende Zahlung handelt

- IBAN und BIC des Kunden – nicht mehr die bisherige Kontonummer und Bankleitzahl

- Mandatsreferenz (z.B. Kundennummer)

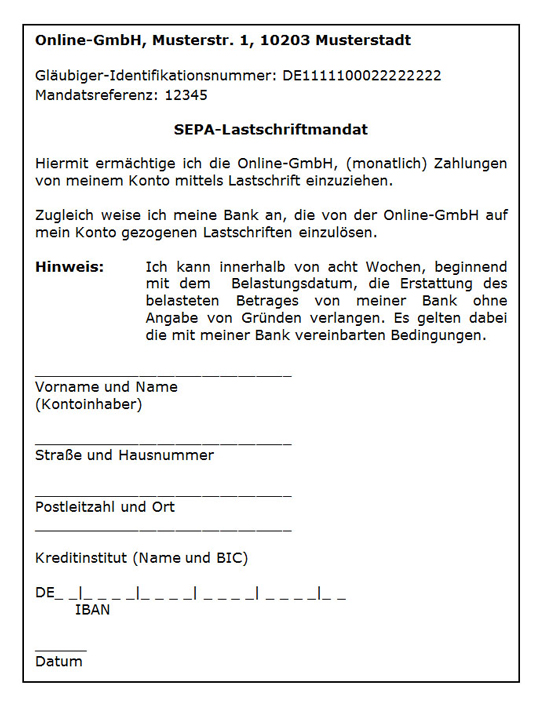

Weiterhin ist es für ein gültiges SEPA-Basismandat erforderlich, dass neben der Ermächtigung des Kunden gegenüber dem Onlinedienstleister zur Einziehung des vereinbarten Geldbetrags auch eine Zustimmung des Kunden gegenüber seiner Bank vorliegt (so genannte Doppelweisung). Es empfiehlt sich dies gleich mit zu vereinbaren. Eine wirksame Lastschriftermächtigung könnte dann wie folgt aussehen:

Unternehmen sind außerdem verpflichtet, die jeweiligen Kunden vor dem ersten SEPA-Lastschrifteinzug über die Gläubiger-ID, die Mandatsreferenz und den SEPA-Umstellungstermin zu informieren.

Foto: Word cloud concept illustration of debit card from Shutterstock

Zu den Personen

Konstantin Bertram ist Rechtsanwalt und Partner der Kanzlei Bunnenberg Bertram Rechtsanwälte in Berlin. Er promovierte zu einem datenschutz- und persönlichkeitsrechtlichen Thema und berät vornehmlich Unternehmen im Medienrecht, Datenschutzrecht und IT-Recht. Marco Koehler berät Mandanten im Wirtschafts- und Medienrecht. Er verfügt über mehrjährige Praxis im deutschen und europäischen Kartellrecht sowie im Wettbewerbs- und Markenrecht.