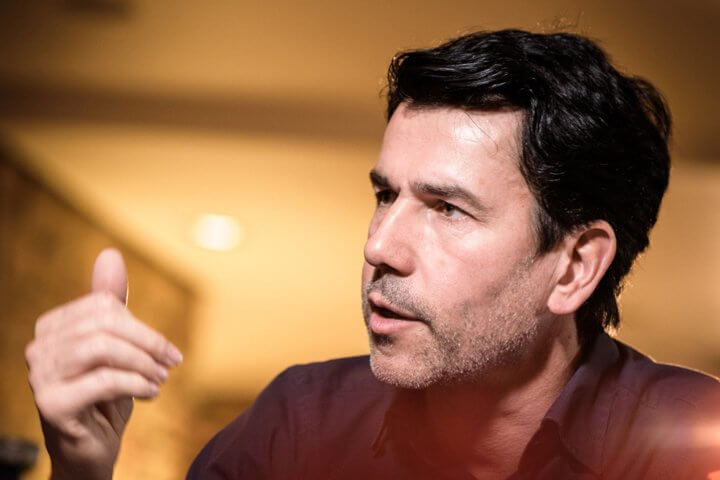

#Interview

“Ich bin kein Investor, der schnell den Stecker zieht”

Der Mainzer Kapitalgeber Wi Venture, hinter dem Matthias Willenbacher steckt, investiert ausschließlich in grüne Startups. “Nachhaltigkeit ist bei uns oberstes Ziel. Das bedeutet, wir investieren ausschließlich in junge Unternehmen mit grünem Geschäftsmodell. Wir wollen gemeinsam mit unseren Gründern und Gründerinnen die Nachhaltigkeitswende vorantreiben – ohne wenn und aber. Wir legen unseren Fokus dabei natürlich auf Unternehmen, die nicht nur grün sind, sondern auch nachhaltig wirtschaften”, sagt Willenbacher.

Seit dem Start im Jahre 2017 investierte Wi Venture bereits eine niedrige zweistellige Millionensumme in mehr als 20 grüne Startups – darunter in das Solarauto-Unternehmen Sono Motors, die Mobile-Bank Tomorrow und das Food-Startup Pottsalat. “Wir haben einen sehr großen Dealflow und schauen uns regelmäßig Unternehmen an. Die Startups müssen zunächst eine Menge an Filtern durchlaufen – beispielsweise Nachhaltigkeit, Bewertung, Gründerteam, passt der Businessplan. Aber am Ende spielt auch das Bauchgefühl eine Rolle”, sagt Willenbacher.

Im Interview mit deutsche-startups.de spricht Wi Venture-Macher außerdem über Windkraftanlagen, Nullen und Reportingtools.

Reden wir über Geld. Was genau reizt Dich daran, Geld in Unternehmen zu investieren?

Mit Investitionen in Startups sind wir bei Wi Venture in der Lage, einen echten Impact zu erreichen. Große Unternehmen sind gut für Evolution, sie können etwas Gutes noch besser machen. Aber kleine Firmen haben das Potenzial, ganze Branchen zu revolutionieren. Das macht für uns einen großen Reiz aus.

Wie wird man eigentlich Venture-Capital-Geber – wie bist Du Venture-Capital-Geber geworden?

Ich habe Mitte der Neunziger den Erneuerbare-Energien-Projektentwickler Juwi aufgebaut und knapp 20 Jahre als CEO geführt. Nach dem Ausstieg der Bundesregierung aus der Solarenergie-Förderung für große PV-Anlagen in 2012 und der Kürzung der Einspeisevergütung für Windkraftanlagen habe ich einen strategischen Investor mit an Bord geholt und bin als Vorstand ausgeschieden. Allerdings konnte ich nicht still sitzen. Ich wollte weiter mit meinem Geld etwas bewegen. Und der größte Hebel ist ein Investment in junge, aufstrebende Unternehmen.

In der VC-Welt wird oftmals mit Millionenbeträgen hantiert, wird Dir da nicht manchmal mulmig zumute – bei diesen Summen?

Als ich mein erstes Windrad gebaut habe, war ich Mitte 20. Das Windrad hat mehr als 900.000 D-Mark gekostet. Damals habe ich die letzten drei Nullen zugehalten, weil mir dabei tatsächlich mulmig zumute war. Bei Juwi haben wir dann über mehrere Jahre über eine Milliarde Umsatz gemacht. Deshalb jagen mir diese Summen mittlerweile keine Angst mehr ein.

Was sollte jede-Gründerin, jeder Gründer über Euch – als VC – wissen – wie etwa grenzt Ihr Euch von anderen Investoren ab?

Nachhaltigkeit ist bei uns oberstes Ziel. Das bedeutet, wir investieren ausschließlich in junge Unternehmen mit grünem Geschäftsmodell. Wir wollen gemeinsam mit unseren Gründern und Gründerinnen die Nachhaltigkeitswende vorantreiben – ohne wenn und aber. Wir legen unseren Fokus dabei natürlich auf Unternehmen, die nicht nur grün sind, sondern auch nachhaltig wirtschaften.

Welche Unterstützung bietet Ihr – neben Geld?

Wir haben bei Wi Venture viele Teammitglieder, die selbst gegründet haben und die mit ihrer jeweiligen Expertise sehr gezielt auf die Bedürfnisse der Gründer und Gründerinnen in unserem Portfolio eingehen können. Da können wir sehr gut unterstützen, egal ob es um die Themen Business Development, Marketing, IT oder Recht geht. Ich selbst bin seit mehr als 20 Jahren Unternehmer und habe in dieser Zeit natürlich auch schon viel erlebt. Wir bringen von unserer Seite also grundsätzlich schon mal jede Menge Erfahrung mit, die wir gerne mit den Gründern und Gründerinnen teilen.

Wie organisiert Ihr den Austausch mit Euren Portfolio-Firmen, welche Tools nutzt Ihr?

Wie oft und wie lange wir uns mit unseren Portfolio-Unternehmen austauschen, ist immer individuell vom Startup und der aktuellen Phase abhängig. Vor einer Finanzierungsrunde sprechen wir häufig mehrmals pro Woche jeweils mehrere Stunden miteinander; bei reiferen Startups in ruhigeren Zeiten teilweise auch nur ein Mal im Monat. Wir setzen dabei vor allem auf die Tools, die unsere Startups nutzen. Für uns intern bauen wir gerade ein neues Reportingtool, auf dem dann alle Startup-Reportings gesammelt werden und der aktuelle Stand für uns und unsere Investoren übersichtlich angezeigt wird.

Was ist wichtiger: Das Team oder die Idee?

Auf jeden Fall das Team!

Wie sieht das ideale Gründerteam aus bzw. gibt es überhaupt das ideale Gründerteam?

Es kann von Vorteil sein, wenn es ein bestehendes Team gibt und der Gründer bzw. die Gründerin nicht auf sich allein gestellt ist. Das hat oft den Vorteil, dass sich die Skills der Teammitglieder gut ergänzen können, besonders wenn unterschiedliche Charaktere zusammenkommen. Das hilft natürlich enorm. In der Summe muss das Gründerteam extrem viel Leidenschaft und Biss mitbringen. Durchhaltevermögen und Lösungskompetenz sind ebenfalls von enormer Bedeutung – gerade wenn sich beispielsweise einmal eine Hürde auftut. Resilienz ist wichtig, um auch mit Rückschlägen zurechtzukommen. Und natürlich eine gewisse Smartness…

Wie entscheidet Ihr, ob Ihr in ein Startup investiert: Bauchgefühl, Daten, Beides oder was ganz anderes?

Wir haben einen sehr großen Dealflow und schauen uns regelmäßig Unternehmen an. Die Startups müssen zunächst eine Menge an Filtern durchlaufen – beispielsweise Nachhaltigkeit, die Phase des Unternehmens, Bewertung, Skalierfähigkeit, Gründerteam, passt der Businessplan. Aber am Ende spielt natürlich auch das Bauchgefühl eine Rolle.

Nicht jedes Startup läuft rund, nicht jedes wird ein Erfolg. Was macht Ihr, wenn eine Eurer Beteiligungen in Schieflage gerät?

Ich bin kein Investor, der schnell den Stecker zieht. Wir versuchen schon, den Gründern und Gründerinnen auch in diesem Fall eine wichtige Stütze zu sein. Das mag zwar aus kaufmännischer Sicht nicht immer der smarteste Move sein, aber aus menschlicher Sicht gehört das für mich einfach dazu. Wir gehen ja eine Art Partnerschaft mit den Startups ein – und da will man auch helfen, wenn es mal schwierig wird. Es gibt aber natürlich immer einen Zeitpunkt, an dem man merkt, das wir nicht mehr weiterkommen.

Und woran merkt Ihr, dass Ihr bei einem Startup die endgültige Reißleine ziehen müsst?

Wenn das Business Modell nicht funktioniert hat, weil sich beispielsweise der Markt gedreht hat. Wenn es keine Nachfinanzierungen mehr für das Unternehmen gibt, weil niemand mehr investieren möchte. Wenn das Gründerteam so zerstritten ist, dass es keinen Weg mehr zurück gibt. Bisher ist das bei 25 Investitionen von Wi Venture erst zwei Mal vorgekommen… Bisher haben wir die Unternehmen also recht gut ausgewählt.

Wie wichtig und bindend ist ein Businessplan?

Der Businessplan ist die Grundlage, um zu sehen, ob das Team den Business Case überhaupt richtig verstanden hat. Wie planen sie? Wie gehen sie voran? Natürlich gibt es für Startups immer wieder Herausforderungen, selten wird ein Businessplan eingehalten. Oft sind die jungen Unternehmer zu optimistisch – aber ich habe auch schon das Gegenteil erlebt. Der Businessplan ist für uns eine Handlungsorientierung und muss ständig überarbeitet werden.

Wie spricht man als Gründer:in am besten einen Investor an?

Ein Gründer oder eine Gründerin muss in der Lage sein, einen Investor oder eine Investorin in 30 bis 90 Sekunden zu überzeugen. Das ist eine Grundvoraussetzung. Wenn das Team das hinkriegt, kann die Ansprache immer und überall stattfinden. Sind sie nicht dazu in der Lage, wird es extrem schwierig.

Was sollten Gründer:innen vor Investoren niemals sagen oder machen?

Ich mag Gründer oder Gründerinnen, die natürlich rüberkommen und Extreme vermeiden. Wer zu tief stapelt, wird keine Chance haben. Wer aber auf der anderen Seite das Blaue vom Himmel verspricht oder zu selbstverliebt daherkommt, hat es ebenfalls schwer. Es geht um eine gute Mischung, die den Investor oder die Investorin überzeugt. Die Gründer und Gründerinnen sollten in jedem Fall für viele Jahre voll für das Startup committed sein. Für größere Nebenprojekte bleibt dann einfach keine Zeit und die Entwicklung dauert meistens deutlich länger als vom Team optimistisch “konservativ” geplant.

Gibst Du uns zum Abschluss noch einen Einblick in Dein bzw. Euer Anti-Portfolio – bei welchen, jetzt erfolgreichen, Firmen bist Du, seid Ihr leider nicht eingestiegen?

Wir sind erst seit drei Jahren richtig am Markt aktiv, deshalb ist unsere Anti-Portfolio-Liste noch recht kurz. Die meisten Unternehmen, denen wir abgesagt haben, sind noch in der frühen Phase. Ich persönlich hatte die Chance, sowohl bei Tesla vor dem Börsengang als auch bei Sonnen in der frühen Phase zu investieren und habe dies aufgrund von anderen Prioritäten verpasst. Das ist natürlich ärgerlich, aber die Unternehmen sind auch ohne mein Investment sehr erfolgreich geworden.

Startup-Jobs: Auf der Suche nach einer neuen Herausforderung? In der unserer Jobbörse findet Ihr Stellenanzeigen von Startups und Unternehmen.