Gastbeitrag von Dirk Gostomski

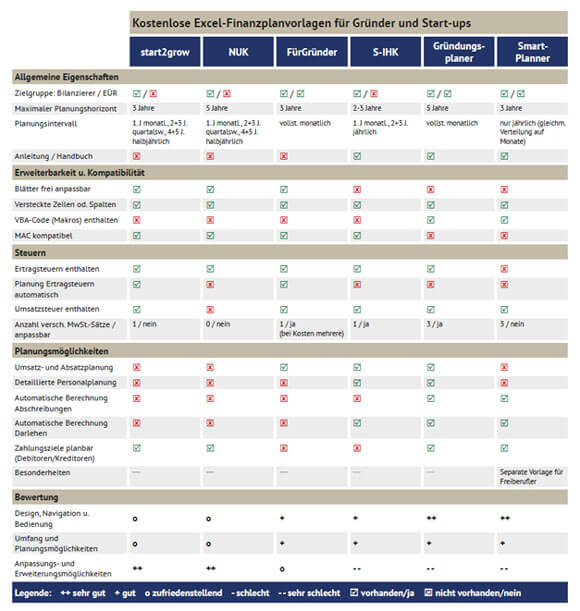

6 kostenlose Excel-Finanzplanvorlagen im Vergleichstest

Hat man einen Gründer oder ein Start-up von der Sinnhaftigkeit einer Finanzplanung überzeugt, gibt es drei Möglichkeiten zum Ziel zu gelangen: 1. Der Gang zum Unternehmens- oder Steuerberater, die einfachste aber auch teuerste Möglichkeit; 2. der Kauf einer speziellen Finanzplanungssoftware, ein zeitaufwendiger und ebenfalls mit Kosten verbundener Weg oder 3. in Eigenregie mit Hilfe einer entsprechenden Excel-Vorlage.

Kostenlose Excel-Finanzplan-Vorlagen gibt es viele im Internet, aber meine langjährige Erfahrung im Bereich der Gründungsberatung und Excel-basierten Finanzplanung hat gezeigt, dass es häufig für die angehenden Unternehmer nicht einfach ist, die Spreu vom Weizen zu trennen. Dieser Beitrag soll dabei helfen.

Ziel dieses Artikels ist es aber nicht, eine bestimmte Vorlage schlecht zu reden – einem geschenkten Gaul, schaut man ja schließlich nicht ins Maul – sondern Gründern und Start-upa Kriterien an die Hand zu geben, mit Hilfe derer Sie in der Lage sind, eine kostenlose Excel-Vorlage oder auch ein kommerzielles Angebot besser einschätzen und bewerten zu können. Häufig ist den in der Mehrzahl Nicht-Betriebswirten gar nicht klar, worauf sie achten müssen und was überhaupt benötigt wird, um eine banken- und investorenkonforme Finanzplanung zu erstellen. Es lohnt sich auf jeden Fall bis zum Ende zu lesen, denn dort erfahren Sie, wie man ganz einfach und natürlich kostenlos an alle hier vorgestellten Vorlagen kommt, um diese selbst zu testen oder für die eigene Finanzplanung zu benutzen.

Die Kandidaten

Diese Übersicht fokussiert sich ganz bewusst auf kostenlose Excel-Vorlagen. Nicht berücksichtigt wurden Tools wie z.B. MiniPlan (häufig von Sparkassen empfohlen) oder BMWi-Businessplan vom Bundesministerium für Wirtschaft und Energie. Diese sind zwar ebenfalls kostenlos, müssen aber entweder innerhalb eines Browsers ausgeführt oder als eigenes Programm auf dem Rechner installiert werden. Hier ist die Flexibilität und Nachvollziehbarkeit der Berechnungen von vornherein stark eingeschränkt, weshalb diese Produkte außen vor bleiben sollen. Ebenso werden zahlreich am Markt verfügbare kostenpflichtige Excel-Lösungen an dieser Stelle nicht berücksichtigt und auch nicht kostenpflichtige Planungssoftware, die nicht auf Excel basiert (z.B. Haufe Unternehmensplaner, Corporate Planner etc). Aufgrund eigener langjähriger Marktbeobachtungen und umfangreichen Internet-Recherchen wurden für diesen Vergleichstest die folgenden 6 Vorlagen ausgewählt.

Das Testfeld

• Start2grow – Finanzplanungsvorlage

• NUK – Finanzplanungsvorlage

• Finanzplantool von Für-Gründer.de

• Businessplan-Tool der Südwestfälischen IHK zu Hagen

• Gründungsplaner der HypoVereinsbank

• SmartPlanner der UniCredit Bank Austria

Alle sind frei zugänglich im Internet erhältlich und können kostenlos heruntergeladen werden (siehe Hinweis am Ende dieses Beitrages). Die hier getesteten Versionen wurden alle im Mai 2014 heruntergeladen. Die Auswahl erhebt keinen Anspruch auf Vollständigkeit. Insbesondere im Bereich der zahlreichen Businessplan-Wettbewerbe in der DACH-Region gibt es viele weitere kostenlose Excel-Vorlagen. Da diese aber im Grunde denen von start2grow bzw. NUK relativ ähnlich sind, habe ich mich für die exemplarische Begutachtung dieser Beiden entschieden. Diese Gründungswettbewerbe sind mittlerweile seit mehr als einem Jahrzehnt etabliert und ich selbst habe persönliche Erfahrungen mit beiden. Schließlich wurde auch für die Gründer und Start-ups aus Österreich ein kostenloses Tool mit aufgenommen. Es hilft immer auch über den eigenen Tellerrand hinaus zu blicken. Am Ende dieses Vergleichstests wissen sie, welche der Vorlagen sich auch länderübergreifend einsetzen lassen.

Die Kriterien im Überblick

1. Was benötige ich überhaupt (EÜR vs. Bilanzierer)?

Finanzplanung ist nicht gleich Finanzplanung, d.h. Umfang und Ausgestaltung hängen davon ab, auf welche Weise sie ihren Gewinn ermitteln.

Bei der vereinfachten Form der Gewinnermittlung, der sog. Einnahmen-Überschuss-Rechnung (EÜR), die von allen nicht buchführungspflichtigen Unternehmern verwendet werden kann, werden die Betriebseinnahmen den Betriebsausgaben gegenübergestellt. Im Prinzip handelt es sich um eine einfache Geldrechnung, nach dem Zufluss- und Abflussprinzip. Von den im Wirtschaftsjahr tatsächlich geflossenen Betriebseinnahmen (inkl. Umsatzsteuer) werden die im Wirtschaftsjahr tatsächlich geflossenen Betriebsausgaben (inkl. Vorsteuer) abgezogen. Die Differenz ergibt den Gewinn bzw. Verlust. Nicht die Rechnungsstellung, sondern der Geldzufluss ist also entscheidend.

Hingegen ist bei der Gewinnermittlung durch Betriebsvermögensvergleich (Bilanzierer) eine doppelte Buchführung mit Bilanz sowie Gewinn- und Verlustrechnung (und Soll-Versteuerung bzgl. der Umsatzsteuer) zu machen. Eine Übersicht wer welche Gewinnermittlungsmethode anwenden kann bzw. muss, finden Sie in im Beitrag: “Welche Version für Wen?”

Für die Auswahl einer Excel-Finanzplanvorlage bedeutet dies, man sollte sich im Vorfeld klar sein, welche Version benötigt wird, da es meines Wissens keine brauchbaren Vorlagen gibt, die beide Varianten umfassend in einer Datei abbilden können.

2. Excel für Macintosh (Apple) oder für Windows (Microsoft)?

Dies scheint auf den ersten Blick ein überflüssiges Kriterium zu sein aber weit gefehlt. Die Programme sind aufgrund der unterschiedlichen Betriebssystemarchitekturen nicht völlig identisch, so dass insbesondere Excel-Vorlagen mit enthaltenen Makros (VBA-Code) vielfach nicht wunschgemäß auf einem MAC-System laufen und somit dort nicht genutzt werden können.

3. Flexibilität, Erweiterbarkeit und Anpassbarkeit

Die Vorlagen decken i.d.R. zwar viele Bereiche standardisiert ab, will man aber eigene Änderungen, Erweiterungen oder Umformatierungen machen ist es wichtig, dass es sich um offene, nicht passwort-geschützte Vorlagen handelt. Verwirrend und hinderlich ist insbesondere, wenn Zeilen oder Spalten ausgeblendet wurden, Formeln versteckt worden sind oder auf nicht sichtbaren Blättern Nebenrechnungen durchgeführt werden. Auf diese Weise werden auch kleine Erweiterungen zum Glücksspiel mindestens aber zur Geduldsprobe. Vorlagen mit integrierten Makros funktionieren erfahrungsgemäß nach Einfügen von neuen Zeilen oder Spalten in aller Regel nicht mehr ordnungsgemäß und die Mühe war umsonst.

Bezüglich der Anpassbarkeit spielen insbesondere Aspekte eine Rolle wie: Kann ich die Währung oder Umsatzsteuersätze anpassen (ansonsten ist eine deutsche Vorlage bspw. in Österreich oder der Schweiz nicht brauchbar)? Können die Steuersätze einfach angepasst werden? Gibt es ein flexibles Timing mit frei wählbarem Startzeitpunkt für die Planung? Werden ggf. sogar Ergebnisse mehrsprachig ausgewiesen (z.B. wenn ich auch internationale Investoren ansprechen will)?

4. Sind alle wichtigen Bestandteile und Ergebnisübersichten enthalten?

Wollen sie beispielsweise auch die Umsatzsteuer mit berücksichtigen, was zu empfehlen ist, muss diese Möglichkeit natürlich auch enthalten sein. Zahlungsziele sollten flexibel definiert werden können und bei den Umsätzen sollte auch eine Absatzmengenplanung mit enthalten sein. Wichtige Planergebnisse sind auf jeden Fall eine Rentabilitäts- und Liquiditätsübersicht (im ersten Jahr unbedingt monatlich) bzw. eine Gewinn- und Verlustübersicht und eine Bilanz im Fall der Gewinnermittlung durch Betriebsvermögensvergleich.

Häufig argumentieren Gründer, eine Bilanz sei nicht erforderlich, da die Gesellschaft eh keine größeren Vermögensgegenstände anschaffen wird und der Mehrwert damit gering ist. Vergessen wird dabei aber eine zentrale und hilfreiche Funktion der Bilanz als Kontrollrechnung. Bei einer integrierten Finanzplanung sind Bilanz, GuV sowie Liquiditätsplanung miteinander verknüpft und im Falle von Fehlern stimmt i.d.R. die Bilanzidentität (Aktiv=Passiv) nicht.

5. Einfachheit durch automatisierte Berechnungen

Ein zentrales Kriterium für eine gute Vorlage ist immer die Tatsache, ob bestimmte Ergebnisse nach Eingabe spezifischer Grundannahmen automatisch berechnet werden. Dies gilt bspw. für Steuern (Umsatzsteuer wie auch Ertragsteuern, also Gewerbe- und Körperschaftsteuer), Abschreibungen, Kennzahlen und Darlehen (Zins + Tilgungen). Vielfach sind zwar Eingabezeilen in den Übersichten für diese Kategorien vorgesehen, dem Gründer bleibt es aber überlassen eigenhändig die Werte zu berechnen. Dies ist insbesondere dann absolut unbrauchbar, wenn Änderungen z.B. bei den Umsätzen oder Kosten gemacht werden und anschließend viele Werte erneut händisch berechnet und aktualisiert werden müssen.

6. Aktualität und Support

Wichtig ist auch, dass die Vorlagen aktuell sind und nicht bspw. seit Jahren unverändert angeboten werden. Häufig ändern sich gesetzliche Bestimmungen oder kleinere Fehler tauchen auf, die eine regelmäßige Aktualisierung zwingend erforderlich machen. Gibt es zu den Vorlagen auch Anleitungen oder sogar umfangreiche Handbücher mit Erklärungen und Hintergrundinformationen oder wird man mit einer „nackten“ Excel-Datei alleine gelassen? Kann ich bei Problemen auch den Entwickler/Anbieter kontaktieren oder muss ich ganz alleine mit allen Herausforderungen fertig werden?

Die 6 Excel-Vorlagen auf dem “Prüfstand”

Start2grow – Finanzplanungsvorlage

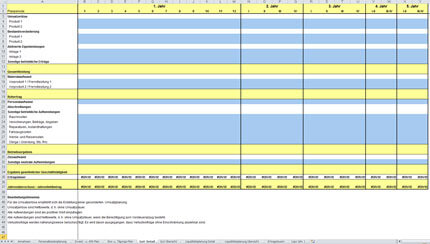

Start2grow ist ein bundesweit ausgerichteter, branchenübergreifender Gründungswettbewerb der Wirtschaftsförderung Dortmund mit mehr als 10 Jahren Historie. Das dort bereitgestellte Tabellenwerk ist frei bearbeitbar und nicht geschützt. Die Vorlage erlaubt eine bis zu 5-Jahresplanung wobei sich das erste Jahr monatlich planen lässt (genauer die ersten 12 Monate => siehe Fazit am Ende des Beitrages), Jahr 2 und 3 in Quartalen und die letzten beiden Jahre in Halbjahren. Eingabezellen sind durch ihre blaue Färbung klar erkennbar, Gesamtoptik und Design sind in Ordnung, wenn auch nicht preisverdächtig (siehe Screenshot).

Die Vorlage richtet sich an Bilanzierer und enthält eine GuV sowie eine Liquiditätsplanung als Übersicht und im Detail. Eine Bilanz sucht man vergeblich. Auf dem zentralen Blatt Annahmen können diverse Vorgaben gemacht werden, wobei allerdings eine Dokumentation (Handbuch) mit Anleitungen und Hintergrundinformationen fehlt. Die (optionale) Planung von Umsatzsteuer ist enthalten, jedoch ist nur ein MwSt.-Satz einstellbar. Dadurch lassen sich gemischten Geschäftskonzepte bezüglich der Umsatzsteuer nicht exakt planen (bspw. Gastronomiebereich mit derzeit 19% bei Verzehr vor Ort und 7% bei Mitnahme). Oft hat man es auch mit umsatzsteuerfreien Exportumsätzen zu tun. Eine Näherungslösung wird mit der Möglichkeit geboten, den prozentualen Anteil der Mehrwertsteuer an verschiedenen Erlös- bzw. Kostenarten einstellen zu können (also bspw. 80% der Umsätze mit 19% USt.).

Es wird sogar eine Option zur Dauerfristverlängerung eingeräumt. Nutzt man diese, werden zwar tatsächlich die zur USt.-Voranmeldung gehörigen Zahlungen korrekt um einen Monat nach hinten verschoben aber diese Option enthält einen Pferdefuß, den der Gründer und Umsatzsteuerunkundige nicht sofort erkennt. Es fehlt die sog. Sondervorauszahlung im Tabellenwerk. Schließlich verlangt das Finanzamt im Fall einer Dauerfristverlängerung 1/11 der Vorauszahlungen des Vorjahres als so genannte „Sondervorauszahlung“ (bzw. bei Gründern 1/11 der geschätzten jährlichen Vorauszahlung). D.h. mehr als eine durchschnittliche Vorauszahlung. In aller Regel ist ein Antrag auf Dauerfristverlängerung für Gründer aus Liquiditätsüberlegungen nicht sinnvoll. Das Versäumnis im bestehenden Tabellenwerk führt dazu, dass die berechnete Liquidität nicht stimmen wird, sofern die Funktionalität ausgewählt wird.

Fast alle Werte, die sich auch automatisch berechnen ließen, müssen manuell berechnet und eingegeben werden. Dazu zählen z.B. bei den Investitionen die Abschreibungen oder bei den Darlehen die Zinszahlungen. Gewöhnungsbedürftig ist auch die Personalplanung. Trägt man im Blatt Personalkostenplanung Werte ein (was hier nur auf Jahresbasis geht, so dass unterjährige Einstellungen und Freisetzungen gar nicht möglich sind), erscheinen weder in der GuV noch in der Liquiditätsübersicht Werte. Ein genauerer Blick zeigt, dass man den (gesamten) Personalaufwand nochmals auf dem Blatt GuV Detail in eine entsprechende Zeile eingeben muss.

Hinsichtlich der Planung von Ertragsteuern (Gewerbesteuer u. Körperschaftsteuer) bietet die Vorlage viele Möglichkeiten und man merkt, dass vermutlich ein Steuerberater an der Erstellung beteiligt war. Verlustvorträge können berücksichtigt und Hebe- und Steuersätze sowie sogar Hinzurechnungen bei der Gewerbesteuer können detailliert eingegeben werden. Schaut man jedoch auf die Details merkt man, dass die Vorlagen nicht auf dem aktuellen Stand sind (Dies zeigt auch ein Blick in die Eigenschaften der Excel-Datei, wo man sieht, dass die Datei mind. seit März 2013 nicht mehr aktualisiert wurde). So findet sich bspw. bei den Hinzurechnungen für „Miet- und Pachtzinsen inkl. Leasingraten für unbewegliches Anlagevermögen (§8 Abs. 1e)“ der fälschliche Hinweis, dass 65% anzusetzen sind (korrekt sind aber 50%). Dies sind aber Diskussionen für Steuerberater nicht für Gründer. Der Detaillierungsgrad im Ertragsteuerbereich scheint zu hoch und verwirrt mehr als er nutzt. Im Hinblick auf eine 80:20 Lösung genügt meiner Erfahrung nach die Möglichkeit eine durchschnittliche Steuerbelastung in % vorgeben zu können (evt. in Kombination mit einem Verlustvortrag) für eine ausreichend präzise Planungsrechnung.

Bei der Umsatzplanung lassen sich lediglich Eurobeträge in 2 vorbereitete Produktzeilen eingeben. Eine Absatz, d.h. Mengenplanung sucht man vergeblich. Dies scheint aber zentral, da Umsatz immer aus einer Mengen- und einer Preiskomponente besteht und Investoren verstehen wollen, wie viele Stücke/Einheiten in welcher Periode zu welchem Preis abgesetzt werden sollen.

Für die Präsentation der Ergebnisse gibt es kein zusammenfassendes Übersichtsblatt, stattdessen muss man die gewünschten Tabellenblätter einzeln ausdrucken bzw. kopieren. Bis auf eine einfache Übersicht der Liquidität für die ersten 12 Monate fehlen unterstützende Grafiken völlig.

NUK – Finanzplanungsvorlage

Das Tabellenwerk des ebenfalls seit vielen Jahren etablierten Kölner Businessplan-Wettbewerbs NUK (Neues Unternehmertum Rheinland e. V.), sieht dem von start2grow relativ ähnlich (z.B. Zeithorizont, Planungsintervalle, Zielgruppe Bilanzierer), unterscheidet sich jedoch in einigen Details.

So fehlt hier die aufwendige Ertragsteuerberechnung und Gründer müssen Werte vollständig manuell in eine entsprechende Zeile eingeben. Abschreibungen sowie Zinszahlungen sind auch bei diesem Tabellenwerk manuell einzugeben und werden nicht automatisch berechnet.

Die Berücksichtigung der Umsatzsteuer fehlt in dieser Vorlage völlig. Dafür lässt sich sowohl die Debitoren-, wie auch die Kreditorenlaufzeit in Tagen eingeben. Eine detaillierte Stellenplanung im Bereich Personal fehlt, die Kosten sind summarisch im Blatt GuV-Detailplan einzugeben. Wie bei start2grow vermisst man eine Absatzplanung im Rahmen der Erlösplanung.

Bei der Analyse der Funktionsweise des verwirrenden Kontokorrentkredits ist sogleich ein Verknüpfungsfehler aufgefallen. Im Detailliquiditätsplan verweist die Berechnung für den Materialeinkauf für das Vorprodukt 1 auf die Gesamtsumme im GuV-Detailplan, müsste dort aber ebenfalls nur auf Vorprodukt 1 (Zeile 22) verweisen. Konsequenz ist ein fehlerhafter Liquiditätsausweis (Anm.: Der Fehler wurde der Wettbewerbsleitung mitgeteilt). Mit einfachen Kontrollzellen ließen sich derartige Fehler schnell aufdecken und das Vertrauen in ein solches Zahlenwerk würde zunehmen.

Zurück zum Kontokorrent: Dieser wird nicht automatisch zurückgeführt (auch nicht wenn im Grunde Liquidität dazu vorhanden wäre), so dass für die Linie ständig die i.d.R. hohen Zinsen gezahlt werden müssen. Dies ist nicht realitätsgerecht und die Möglichkeit den Kontokorrentkredit manuell zurückführen zu können ist für ein automatisiertes Planungsmodell nicht zeitgemäß.

Schaut man auf die Ergebnispräsentation der Finanzplanvorlage, so fehlen grafische Übersichten für die wesentlichen Ergebnisse ebenso wie eine Planbilanz oder die Darstellung von Mittelherkunft und Mittelverwendung.

Finanzplantool von Für-Gründer

Die empfehlenswerte Internetplattform Für-Gründer bietet neben vielen nützlichen Informationen auch eine „Excel-Finanzplantool“ genannte Vorlage zum Download an.

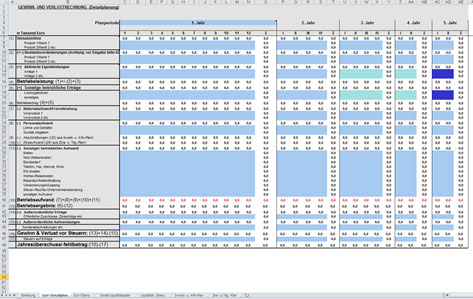

Das Layout ist einigermaßen übersichtlich, Eingabezellen sind einheitlich grau formatiert, die Navigation zwischen den Blättern gelingt außer über die standardmäßigen Excel-Blattregisterkarten auch über ansprechend aussehende Hyperlinks in Buttonoptik (siehe Screenshot). Das Tool enthält an vielen Stellen wertvolle Hinweise und Hintergrundinformationen (allerdings auch eine Unmenge an Links die alle auf die Anbieterwebseite führen). Ein zusätzliches Handbuch gibt es nicht.

Sehr gut gelöst sind die Planmöglichkeiten zu den Umsätzen. Nicht nur, dass eine Absatzplanung mit Mengen und Preisen für 6 verschiedene Produkte bereits vorbereitet ist, sondern es werden auch noch 2 weitere Optionen zur Umsatzplanung angeboten. Dies ist zum einen die Eingabe eines Tagesumsatzes (z.B. für Dienstleister, Berater etc.), der mit einer vorzugebenden Anzahl an („verkaufbaren“) Tagen pro Monat multipliziert wird, zum anderen kann der Umsatz direkt in Euro eingegeben werden. Eine Kombination mehrerer oder sogar aller 3 Methoden ist leider nicht möglich.

Bei den Materialkosten wird diese schöne Dreiteilung aber nicht wieder aufgenommen. Dort finden sich lediglich Eingabemöglichkeiten für die 6 oben erwähnten Produkte. Pauschaleingaben für Materialkosten oder eine Wareneinsatzquote (in %) – wie bspw. im Handel weit verbreitet – sind nicht möglich.

Die Umsatzsteuer wird ebenfalls bei der Planung berücksichtigt. Der MwSt.-Satz kann eingegeben werden, gemischte Umsätze (z.B. 19% u. 7%) sind aber nicht planbar (bei den Kosten ist dies für jede Position einstellbar und damit besser gelöst).

Der Planungshorizont der Vorlage beträgt maximal 3 Geschäftsjahre und wird durchgehend auf monatlicher Basis berechnet. Dies erlaubt auch die Planung und relativ exakte Abbildung von stark saisonalen Geschäftsmodellen. In den Übersichten werden die Monatswerte dann entsprechend aggregiert.

Zahlungsziele lassen sich ebenfalls berücksichtigen, allerdings nur in ganzen Monaten, nicht wie bei den oben besprochenen Vorlagen in Tagen.

Die Definition der Zielgruppe (Bilanzierer vs. EÜR) fällt schwer, da die Vorlage versucht beide Fälle abzudecken, dies aber nicht konsequent schafft. Bspw. entspricht die GuV nicht einem allgemeingültigen von Banken und Investoren präferierten Aufbau und eine (vorbereitete) Planbilanz muss weitgehend manuell ausgefüllt werden. Gründer müssen im Bilanzierer-Fall aufpassen auf dem Blatt GuV keine Privatentnahmen einzutragen. Der verwendete Begriff „Unternehmerlohn“, dessen Planung für den Fall einer Kapitalgesellschaft (z.B. UG od. GmbH) empfohlen wird, ist irreführend. Detaillierte Ausführungen zum Thema Unternehmerlohn bei Kapitalgesellschaften sowie Einzel- und Personengesellschaften finden sie im Artikel “Unternehmerlohn – Berechnung und Berücksichtigung bei der Finanzplanung“.

Die Präsentation der wesentlichen Ergebnisse ist optisch ansprechend gelöst (trotz einiger inhaltlicher Schwächen). Es gibt zahlreiche übersichtliche Grafiken und zu Jahreswerten aggregierte Übersichtstabellen. Eine tabellarische Liquiditätsübersicht für die Planjahre fehlt allerdings, hier gibt es lediglich eine Abbildung auf Monatsbasis aus der aber nicht zielsicher der Kontostand am Ende eines jeweiligen Geschäftsjahres ablesbar ist. Die monatlichen Daten auf dem Blatt Liquidität sind so nicht ausdruckbar. Positiv ist, dass es sich um eine der wenigen Vorlagen handelt, die eine Übersicht zur Mittelherkunft und -verwendung beinhaltet.

Insgesamt kommt die Vorlage ohne Makros aus und ist nicht mit einem Blattschutz versehen. Aus diesem Grunde können grundsätzlich auch eigene Erweiterungen und Anpassungen durchgeführt werden. Es ist aber Vorsicht und ein fundiertes Excel-Know-how erforderlich, da einige Berechnungen in versteckten Zeilen bzw. Spalten ausgeblendet worden sind, die Aggregation der Monatswerte nicht immer einfach ist und Kontrollzellen zur Vermeidung bzw. Signalisierung von etwaigen Fehler völlig fehlen.

Businessplan-Tool der Südwestfälischen IHK zu Hagen

Die Südwestfälische IHK zu Hagen bietet ein „Businessplan“-Tool (gemeint ist Finanzplan-Tool) an, das von der Unternehmensberaterin Marianne Kofahl entwickelt wurde. Mit diesem Tool wird man laut IHK-Webseitentext in fünf Schritten zum Zahlenwerk des Businessplans geführt. Die kostenlose (Schnupper-)Version ist nur zur Erstellung eines persönlichen Businessplanes gedacht. Eine gewerbliche Nutzung wird ausdrücklich untersagt.

Alle Tabellenblätter sind mit einem Blattschutz versehen, Zeilen- und Spaltenüberschriften sowie Blattregisterkarten sind sämtlich ausgeblendet. Damit ist es weder möglich Änderungen oder Erweiterungen vorzunehmen, noch können Berechnungen im Detail nachverfolgt werden. Letzteres insbesondere deshalb nicht, weil im Verborgenen zahlreiche Neben- und Hilfsrechnungen auf ausgeblendeten Zeilen- und Spaltenbereichen durchgeführt werden.

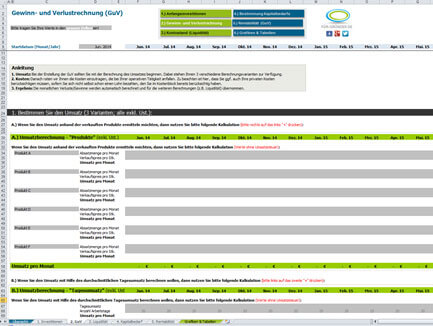

Die Optik fällt positiv auf, die Navigation wird über Schaltflächen und Hyperlinks umgesetzt und ist relativ intuitiv. Es gibt klar nummeriert 5 Planungs-(= Eingabe)schritte, 4 Auswertungsübersichten sowie Hilfstools für die Bereiche Personal, Material, Abschreibungen und Entnahmen (siehe Screenshot).

Ein umfangreiches PDF-Handbuch wird ebenfalls zur Verfügung gestellt. Ein dickes „Mangelhaft“ gibt es jedoch für die Aktualität der beiden Dateien. Während das bei der S-IHK angebotene Handbuch seine letzte Aktualisierung im April 2007 bekommen hat, mutet die Excel-Vorlage von November 2012 (Vers 11a) noch richtig frisch an (Ich gehe davon aus, dass die kostenpflichtige Version der Autorin besser gepflegt wird).

Schauen wir auf die Zielgruppe, so brauchen „Bilanzierer“ ab hier nicht mehr weiterzulesen. Die Planungsvorlage zielt auf die Erstellung einer Einnahmen-Überschuss-Rechnung. Eine GuV und eine Bilanz sucht man deshalb vergeblich.

Der Zeithorizont ist mit 2 Jahren bei der Liquiditätsplanung und 3 Jahren beim Rentabilitätsplan recht knapp (wobei für mich auch nicht nachvollziehbar ist, dass nicht wenigstens beide Planungen auf 3 Jahre ausgelegt sind). Das Planungsintervall ist für die ersten 12 Monate monatlich. Für das Jahr 2 und 3 können nur noch sehr global Anpassungen (im Vergleich zum 1. Planjahr) definiert werden, so dass im Grunde nur noch Jahreswerte geplant werden können. Die Eingabe im ersten Jahr ist als Monatswert oder als Jahresgesamtwert möglich. Man sollte sich also bei der Eingabe entscheiden. Gibt man beides ein, werden die Werte einfach summiert (12 x Monatswert + Jahreswert).

Die Umsatzsteuer wird berücksichtigt und der MwSt.-Satz kann eingestellt werden, aber auch hier gilt wieder die Einschränkung, dass nur ein Satz verfügbar ist, so dass „gemischte“ Geschäftsmodelle nicht adäquat abgebildet werden können. Außerdem gilt der eingestellte MwSt.-Satz für alle Positionen gleichermaßen.

Gleich der 1. Planungspunkt „Investitionen“ führt auf ein Blatt, auf dem sämtliche Gründungskosten aufsummiert werden können. Dies sind neben verschiedenen Dienstleistungen auch weitere Gründungs- und Genehmigungskosten aber auch Investitionen ins Sachanlagevermögen (z.B. Gebäude, Baukosten etc.). Das alles mit dem eingestellten MwSt.-Satz behandelt wird (s.o.) ist ja noch tolerierbar, dass aber nicht ein Euro von diesen (größtenteils aktivierbaren) Gründungsinvestitionen abgeschrieben wird, nicht. Das Verwirrspiel bei den Investitionen geht aber noch weiter. Möchte man bspw. im Jahr 2 eine Maschine anschaffen, geht man, da keine andere Eingabezeile passt, auf das Zusatztool Abschreibung und plant diese hier. Das erste Problem besteht dann darin, dass nur im ersten Jahr überhaupt Investitionen getätigt werden können und diese immer so behandelt werden, als seien sie im 1. Monat durchgeführt. Aber selbst wenn man sich mit dieser (kaum akzeptablen) Vereinfachung arrangiert, taucht der eingegebene Anschaffungswert nicht in der übrigen Planung auf, sondern muss nochmal manuell im Blatt Liquiditätsplan eingefügt werden (dort geht es dann sogar wieder monatlich im ersten Jahr). Alles in allem äußerst verwirrend und ein Garant für nicht korrespondierende Investitionen und Abschreibungen.

Die Umsatzplanung ist mit vorhandener Absatzplanung sowie vier verschiedenen Möglichkeiten zur Planung von Umsatzerlösen gut gelöst (die Inflexibilität hinsichtlich der MwSt. einmal ausgeblendet).

Auch die Kostenplanung ist passabel gelöst, auch wenn erneut die Grundproblematik besteht, dass auch hier im ersten Jahr z.B. keine Anstiege oder saisonale Schwankungen planbar sind, weil alle Monate gleich behandelt werden. Für einige Berechnungen kann auf die Zusatztools zurückgegriffen werden. Auf dem Blatt Einnahmen lassen sich alle möglichen Arten von Zahlungsprofilen, allerdings nur für Debitoren, also die Umsätze, einstellen.

Im Bereich Eigen- und Fremdkapital lassen sich neben verschiedenen Eigenmitteln insbesondere Zinsen und Tilgungen für 3 einfache Kredite automatisch berechnen. Aber auch hier wird wieder ein Mittelzufluss bzw. eine Kreditaufnahme in Monat 1 der Planung unterstellt.

Die Planergebnisse des Tools werden übersichtlich dargestellt. Die Liquidität wird für 2 Jahre monatlich dargestellt, die Rentabilität für 3 Jahre auf Jahresbasis. Auf Grafiken wurde allerdings vollständig verzichtet.

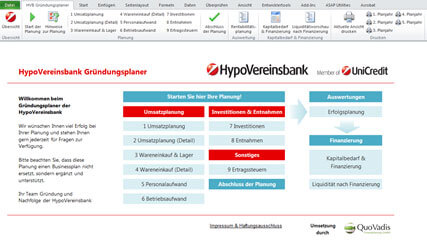

HVB Gründungsplaner

Beim dem von der Hypovereinsbank kostenlos angebotenen Gründungsplaner (getestet wurde Version 2.0.4) handelt es sich um eine makrobasierte Vorlage, die von der QuoVadis Finanzplanung GmbH entwickelt wurde.

Die Excel-Datei enthält sogar ein eigenes Excel-Menu (= Ribbon) zur Navigation und zum Ausdruck, allerdings können in der Excel-Datei weder eigene Anpassungen noch Erweiterungen gemacht werden. Alles ist geschützt, so dass auch die einzelnen Berechnungen nicht nachvollziehbar oder prüfbar sind. Bei der Nutzung muss man den Berechnungen dieser „Black Box“ weitgehend Vertrauen schenken.

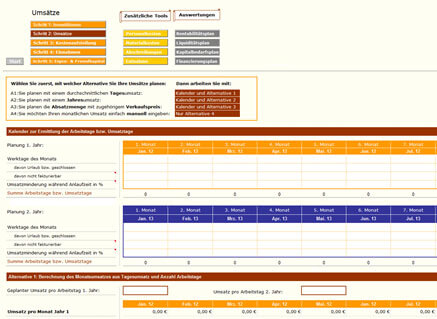

Das Design ist aufgeräumt und modern, es können bis zu 5 Kalenderjahre anhand von 9 aufeinander folgenden Teilschritten geplant werden (siehe Screenshot). Das Tool enthält ein Tabellenblatt mit einigen Hinweisen, ein zusätzliches Handbuch oder weiterführende Anleitungen werden nicht mitgeliefert.

Auf der Startseite lässt sich vorgeben, ob für eine Kapitalgesellschaft oder eine Personengesellschaft geplant werden soll. Dies führt korrekterweise zu etwas anderen Bezeichnungen bspw. wird Geschäftsführergehalt bei der Kapitalgesellschaft durch Privatentnahme bei der Personengesellschaft ersetzt (= Unternehmerlohn, siehe Hinweis weiter oben), Kapitalherabsetzung wird zur Privatentnahme und die Körperschaftsteuer entfällt bei Personengesellschaften. Schließlich werden die Kapitalentnahmen/Ausschüttungen der Kapitalgesellschaft ebenfalls zu Privatentnahmen bei der Personengesellschaft und Kapitaleinlagen heißen dann Privateinlagen. Eine Bilanz ist nicht enthalten, so dass hier auch keine Probleme zu erwarten sind, wenn zwischen Kapital- und Personengesellschaft gewechselt wird.

Bezüglich der Umsatzsteuer ist Soll-Versteuerung voreingestellt. Dies lässt sich auch nicht vom Anwender auf IST-Versteuerung umstellen. Geplant wird auf monatlicher Basis für den gesamten Planungszeitraum von maximal 5 Jahren. Die Monate können dabei durch einen Klick auf die Jahreszahlen aufgeklappt werden.

Es können hier nicht alle Planungsschritte im Detail dargestellt werden, aber einige Punkte sollen nicht unerwähnt bleiben. Die Umsatzplanung ist äußerst flexibel. Eine Absatzplanung erlaubt für bis zu 10 Umsatzgruppen wahlweise in Stücken, Stunden, kg oder Litern zu planen. Der jeweilige Umsatzsteuersatz kann individuell festgelegt werden und auch Zahlungsziel und durchschnittliches Kundenskonto lassen sich für jede Umsatzgruppe individuell einstellen. Kleines Manko, man kann immer nur aus bestimmten Vorgaben auswählen (Bsp. MwSt.-Sätze 0%, 7% od. 19% => nur für Deutschland nutzbar), eine Änderung ist nicht möglich. Bei den Preisen können auch z.B. prozentuale Handelsaufschläge berücksichtigt werden.

Anschließend können in der Detail-Umsatzplanung die monatlichen Umsätze noch beliebig angepasst und sogar mittels einer Makrofunktion gleichmäßig aufs gesamte Jahr verteilt werden. Dabei werden, ebenfalls makrogesteuert, nur die Umsatzgruppen eingeblendet, die vorher im ersten Schritt auch geplant bzw. angelegt wurden.

Sehr gut gefallen die Möglichkeiten zur Warenausstattung und Lagerplanung. Dort können nicht nur Erstbestände zeitlich genau definiert werden, sondern auch, wie viele Tage vor dem Verbrauch die Ware am Lager sein, also bestellt werden muss. Auch hier wieder mit individuell einstellbaren Kreditorenlaufzeiten.

Die Personalplanung enthält eine flexible Stellenplanung mit der Möglichkeit zur Vorgabe von Einstellungszeitpunkt, Sondergratifikationen und Lohnsteigerungsoption. Der Gründungsplaner ist nur auf Wachstum getrimmt, saisonbedingte Personalfreisetzungen bzw. -reduktionen sind nicht planbar.

Die Investitionsplanung erfüllt alle Anforderungen. Es können ausreichend viele Positionen geplant werden, wobei die (lineare) Abschreibung nach angegebener Nutzungsdauer korrekt berechnet wird, auch wenn die Anschaffung unterjährig erfolgt. Wollte man auf hohem Niveau „meckern“, dann ist festzustellen, dass Anlagenverkäufe, also Desinvestitionen, nicht abgebildet werden können.

Während die Umsatzsteuerberechnung vollständig automatisch erfolgt, müssen die Ertragsteuern manuell eingegeben (und vorher demnach noch irgendwie vom Gründer berechnet) werden.

Hat man alle Schritte durchlaufen, können in der Kapitalbedarfsplanung noch das Eigenkapital (bzw. Eigenmittel) sowie ein langfristiges Darlehen und ein Kontokorrentkredit eingerichtet werden. Sowohl das Darlehen wie auch der Kontokorrent werden automatisch berechnet, ein Plus gegenüber den bisher besprochenen Vorlagen. Weitere Darlehen sind nicht vorgesehen und können auch nicht ergänzt werden. Außerdem unterliegt die Wahl des Zinssatzes einer vorgegebenen Auswahl und ist nur zwischen 3% und 10% möglich. Die Einschränkung an dieser Stelle ist nicht nachvollziehbar und auch nicht nötig, wenngleich die Bandbreite in den meisten Fällen ausreichend sein sollte.

Die Planungsergebnisse werden übersichtlich als Erfolgsplanung und Liquiditätsvorschau dargestellt. Außerdem gibt es eine Übersicht mit dem Kapitalbedarf sowie eine Liquiditätsvorschau nach Finanzierung. Bei allen Übersichten können auf Wunsch auch wieder die Monatswerte eingeblendet werden. Grafische Darstellungen der wesentlichen Planungsergebnisse sucht man vergeblich.

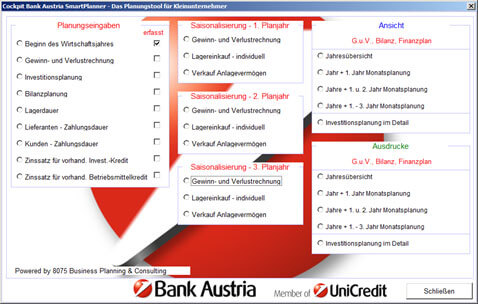

SmartPlanner der UniCredit Bank Austria

Ähnlich wie beim HVB Gründungsplaner zeigt sich nach dem Öffnen des SmartPlanner der UniCredit Bank Austria AG eine makrobasierte Excel-Vorlage mit einem übersichtlich gestalteten Navigationscockpit (siehe Screenshot).

Neben der Version für KMU wird eine zweite, separate Excel-Datei für freie Berufe angeboten. Beide werden begleitet von einem ca. 12-seitigem PDF-Handbuch mit hilfreichen Erläuterungen zur Nutzung der Vorlagen.

Die Vorlage zielt auf Österreichische Gründer und Start-ups ab, was sich bspw. in den nicht änderbaren MwSt.-Sätzen i.H.v. 20% bzw. 10% zeigt. Der SmartPlanner kann sowohl für bilanzierende Unternehmer mit doppelter Buchhaltung als auch für Einnahmen-Ausgaben-Rechner verwendet werden. Ein entsprechendes Wahlfeld ist vorhanden, wobei sich aber lediglich einige Inputfelder bei der Bilanz in der Spalte Vorjahreswerte verändern. Die Auswertung der Erfolgsrechnung endet mit dem Unternehmensergebnis vor Steuern, d.h. Ertragsteuern finden in dieser Planungsvorlage überhaupt keine Berücksichtigung. Dies kann wegen des Schutzes auch nicht ergänzt werden. Zumindest eine Eingabezeile hätten die Entwickler hier vorsehen sollen.

Der Planungshorizont beträgt maximal 3 Jahre, wobei die Planung der Gewinn- und Verlustrechnung, der Bilanz und des Finanzplans grundsätzlich auf Jahresebene basiert. Es ist zwar auch möglich eine detaillierte Monatsansicht aufzurufen, in dieser lassen sich allerdings nur noch die auf Jahresbasis geplanten Erlöse umverteilen (über einen prozentualen Schlüssel). Die hier Finanzplan genannte Übersicht entspricht einer stark verkürzten Liquiditätsübersicht mit allen Ein- und Auszahlungen.

Zur Planung der Umsatzerlöse sind 3 Positionen vorgesehen (mit 20%, 10% und ohne Umsatzsteuer). Eine detaillierte Absatzplanung fehlt. Der Personalaufwand kann ebenfalls nur in Summe für das ganze Unternehmen eingegeben werden, zusätzlich kann der Zeitpunkt für einen 13-ten und 14-ten Monatsbezug angegeben werden (das gilt dann aber auch wieder für alle Mitarbeiter gleichermaßen). Damit ist man extrem unflexibel. Will man bspw. Personal unterjährig aufbauen, muss erst in einer separaten Planung der Jahresbetrag ermittelt werden, den man dann hier als Jahreswert eintragen kann. Wegen der anschließenden Gleichverteilung auf die einzelnen Monate stimmt der Finanzplan des SmartPlanner aber mit der Realität anschließend nicht überein.

Die zahlreichen Positionen für den betrieblichen Aufwand lassen sich ebenfalls nur als Jahreswerte planen und werden anschließend auf 12 Monate gleichverteilt (auch wenn einige Positionen möglicherweise nur z.B. in der zweiten Jahreshälfte anfallen). Der Name SmartPlanner wird so ad absurdum geführt.

Bei der Finanzierung wird unterschieden in sog. Investitionskredite, davon lassen sich ganze zwei direkt im Zusammenhang mit den Investitionen planen, und einem Betriebsmittelkredit, mit dem alles andere neben den Investitionen finanziert werden kann. Bei den Investitionskrediten kann man wählen zwischen Annuitäten- oder Tilgungskredit, die Berechnungen erfolgen nach Vorgabe verschiedener Parameter wie Laufzeit und Zinssatz automatisch. Bei den Investitionen werden die Abschreibungen ebenfalls automatisch berechnet, man kann auch Anlagenabgänge planen (sogar auf Monatsbasis). Insgesamt wird die Nutzung durch die Begrenzung auf lediglich zwei Investitionen sowie die Verknüpfung der Kredite ausschließlich mit diesen Investitionen relativ inflexibel.

Die Planung von Vorräten (Lager) lässt sich sowohl automatisch, durch Vorgabe einer Lagerdauer in Tagen, sowie händisch durch Eingabe konkreter Eurobeträge planen. Die wesentlichen Planungsergebnisse, d.h. GuV, Bilanz und Finanzplan sowie zusätzlich die Investitionsplanung, lassen sich über das Navigationscockpit sowohl als Jahres- wie auch als Monatsübersicht ausdrucken.

Die Version für Freiberufler ist fast ausschließlich auf Ärzte zugeschnitten und bietet für die Umsatzposition Kassenhonorare verschiedene (voreingestellte) Zahlungsprofile (z.B. 50-25-25 => d.h. 50% nach 30 Tagen, 25% nach 45 und die restlichen 25% kommen nach 75 Tagen). Es kann außerdem gewählt werden, ob man vorsteuerabzugsberechtigt ist oder nicht. Eine Bilanz ist in dieser Version natürlich erwartungsgemäß nicht vorhanden, dafür gibt es ein Blatt mit einigen Kennzahlen zur Liquidität und zu den Honoraren. Ansonsten ist die Version „SmartPlanner für freie Berufe“ vom Handling, Zeithorizont, den Planpositionen und den Investitionen analog der KMU-Version.

Fazit

Es gibt eine Vielzahl an kostenlosen Excel-Vorlagen zur Erstellung einer Finanzplanung. Qualität und Umfang dieser Vorlagen sind äußerst heterogen. Ob die jeweilige Vorlage für das eigene Planungsvorhaben geeignet ist, muss individuell an Hand verschiedener Kriterien entschieden werden. Diese zu kennen ist insbesondere für Nicht-Betriebswirte alles andere als einfach. Dieser Beitrag hat einige Orientierungspunkte geliefert.

Die makrobasierten und geschützten Vorlagen (HVB Gründungsplaner, SmartPlanner und S-IHK-Tool) können schnell mit einem schicken Design und leichter Navigation begeistern und richten sich klar an Nicht-Betriebswirte. Im Gegenzug lassen sich keinerlei Anpassungen oder eigene Erweiterungen vornehmen. Die Tools sind eine „Black Box“ und man muss den häufig nicht nachvollziehbaren Berechnungen blind vertrauen. Das kann problematisch werden, wenn Banken oder Investoren ihre Planzahlen hinterfragen.

Auf der anderen Seite stehen die ungeschützten, frei erweiterbaren Vorlagen (Start2grow-Tabellen, NUK-Vorlage sowie das Finanzplantool von Für-Gründer). Die Berechnungen sind besser nachvollziehbar und es können grundsätzlich eigene Anpassungen und Erweiterungen vorgenommen werden. Man sollte sich aber im Klaren sein, dass dafür nicht nur ein betriebswirtschaftliches Grundverständnis hilfreich, wenn nicht gar nötig ist, sondern auch fortgeschrittene Excel-Kenntnisse, da Daten i.d.R. über mehrere Tabellen konsolidiert werden müssen.

Keine der hier analysierten Finanzplan-Vorlagen verfügt über eine dynamische Finanzierungskaskade, welche automatisch genau den Kapitalbedarf ermittelt, der auch tatsächlich benötigt wird (ggf. mit Reserve). Nur so lassen sich oft von Banken und Investoren gestellte Fragen beantworten wie bspw.: Um wie viel erhöht sich der Kapitalbedarf, wenn meine Umsätze sich um 3 Monate verzögern? Wie viel mehr Geld wird benötigt, wenn die Umsätze um 20% geringer ausfallen (oder die Kosten 10% höher als geplant sind)? Für weitergehende (im Idealfall sogar automatisierte) Szenario-Analysen geht es gar nicht ohne eine solche dynamische Finanzierungskaskade, weil man ansonsten nach jeder kleinen Anpassung manuell den Kapitalbedarf nachjustieren müsste.

Häufigste Einschränkung bzgl. der Umsatzsteuer ist, dass nicht parallel mehrere Sätze verwendet werden können. Damit lassen sich in der Realität häufig vorkommende Geschäftsmodelle mit „gemischten“ Umsätzen nicht korrekt planen. Lassen sich die Sätze darüber hinaus nicht verändern, scheidet eine Verwendung der Vorlage in Ländern mit anderen Steuersätzen (z.B. Österreich od. Schweiz) aus.

Auch Kontrollzellen und -berechnungen sind kaum vorhanden. Es lässt sich z.B. relativ einfach sicherstellen, dass nicht mehr abgeschrieben wird als investiert oder die Summe der Tilgungsbeträge nicht höher ist als der Darlehensbetrag. So können häufig vorkommende Fehler von vornherein ausgeschlossen bzw. sichtbar gemacht werden.

Auch hinsichtlich des Planungsbeginns bzw. der Jahresaggregation gibt es einige Dinge zu beachten, die in den meisten der hier getesteten Vorlagen nicht reflektiert werden. Das Finanzamt verlangt i.d.R., dass das Geschäftsjahr gleich dem Kalenderjahr ist (nur wenige Ausnahmen sind zulässig). Ein unterjähriger Start (mit einem Rumpfgeschäftsjahr, wie er bei 95% aller Gründungen die Praxis ist) wird aber häufig nicht berücksichtigt. Stattdessen werden einfach die ersten 12 Monate summiert. Allerdings beziehen sich sämtliche steuerlichen Freibeträge (z.B. bei der Gewerbesteuer) oder auch die Umsatzsteuerveranlagungen immer auf das Kalender- bzw. Geschäftsjahr. Wird dies nicht bei der Berechnung beachtet, wird die Planliquidität nicht mit den späteren, tatsächlichen Werten übereinstimmen.

Keine der Excel-Vorlagen ist perfekt und man wünscht sich als Gründer oder Start-up Unternehmen eine Kombiversion, die alle guten Features beinhaltet aber gleichzeitig noch leicht zu bedienen und zu verändern ist. Ob dies jemand kostenlos zur Verfügung stellt ist eine andere Frage, da ein solches Unterfangen mit sehr viel Aufwand und Arbeit verbunden ist.

Wollen Sie als (angehender) Unternehmer dies selber machen, erfordert dies nicht nur BWL-Know-how und vertiefte Excel-Kenntnisse, sondern auch noch sehr viel Zeit. Aber gerade in der Start- und Aufbauphase müssen Sie sich auf viele andere Dinge konzentrieren um ihr Unternehmen voran zu bringen. Deshalb sollten sie vor dem Hintergrund des Opportunitätskosten-Prinzips durchaus darüber nachdenken, einen angemessenen Betrag für eine professionelle Excel-Vorlage zu investieren. Positive Referenzen anderer Nutzer, aussagefähige Screenshots und Beispielplanungen sowie regelmäßige Aktualisierungen und Support sollten dabei Entscheidungskriterien für ihre Auswahl sein, um mit der identifizierten Vorlage auch als Nicht-Betriebswirt mit überschaubarem Aufwand zu einer banken- und investorenkonformen Planungsrechnung zu gelangen.

Zur Person

Dirk Gostomski hat mehr als 15 Jahre Erfahrung im Bereich internationaler strukturierter Finanzierungen und Projektfinanzierungen. Dabei steht insbesondere die Erstellung, Evaluierung und Analyse komplexer Finanzierungs- und Cashflow-Modelle im Fokus. Die von ihm gegründete Smart Cap GmbH berät und unterstützt Gründer und Unternehmen im Bereich Finanzplanung. Financial Modelling Videos hingegen bietet Excel-Vorlagen und Video-Tutorials. Mit dem „Excel-Finanzplan-Tool“ wird u.a. eine einfach zu bedienende Excel-Vorlage angeboten, die es Bilanzierern und auch Einnahmen-Überschuss-Rechnern erlaubt, schnell eine integrierte, mehrjährige Finanzplanung zu erstellen, die auch professionellen Ansprüchen von Banken und Investoren gerecht wird.

Sie sind an den hier vorgestellten Excel-Vorlagen interessiert? Dann gehen Sie auf fimovi.de und füllen das Formular aus. Zusätzlich erhalten Sie eine Testversion des „Excel-Finanzplan-Tools PRO“ von FiMoVi, natürlich völlig unverbindlich und kostenlos.